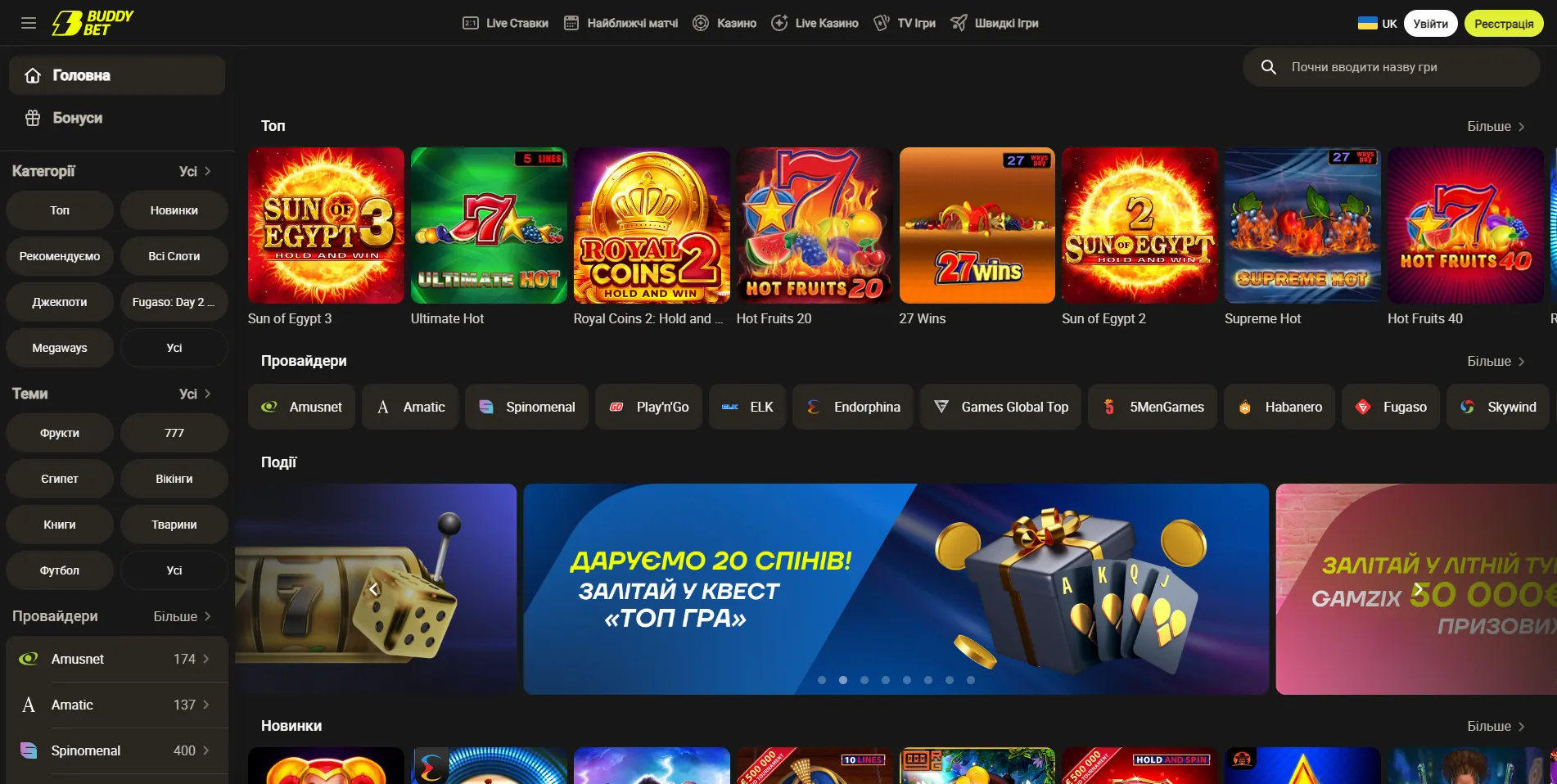

В индустрии азартных развлечений сегодня существует огромное количество различных проектов, которые предлагают пользователям ставки на спорт и различные игры. Одним из самых авторитетных площадок является Бадди. Благодаря выгодным условиям и разнообразию развлечений портал давно занимает позицию среди лидеров. Здесь каждый игрок может следить за спортивными дисциплинами и делать ставки на любимую команду или спортсмена. На сайте доступно более 20 спортивных мероприятий, кроме того зарегистрированные пользователи получают доступ в "Центр аналитики", где размещены самые популярные исходы тех или иных мероприятий. Кроме популярных видов спорта, Бадди Бет позволяет заключать пари по менее известным дисциплинам.

Что касается категории казино, в этом плане букмекер также идет в ногу со временем, благодаря сотрудничеству с лучшими провайдерами азартных игр. В этом разделе представлены только лучшие развлечения от таких разработчиков как: SmartSoft, Evoplay и Spribe. Данные компании выделяются среди других поставщиков на рынке, благодаря честной механике, которая была подтверждена независимыми комиссиями. Кроме того их игры оснащены удобным геймплеем, выразительной графикой и приятным музыкальным сопровождением.

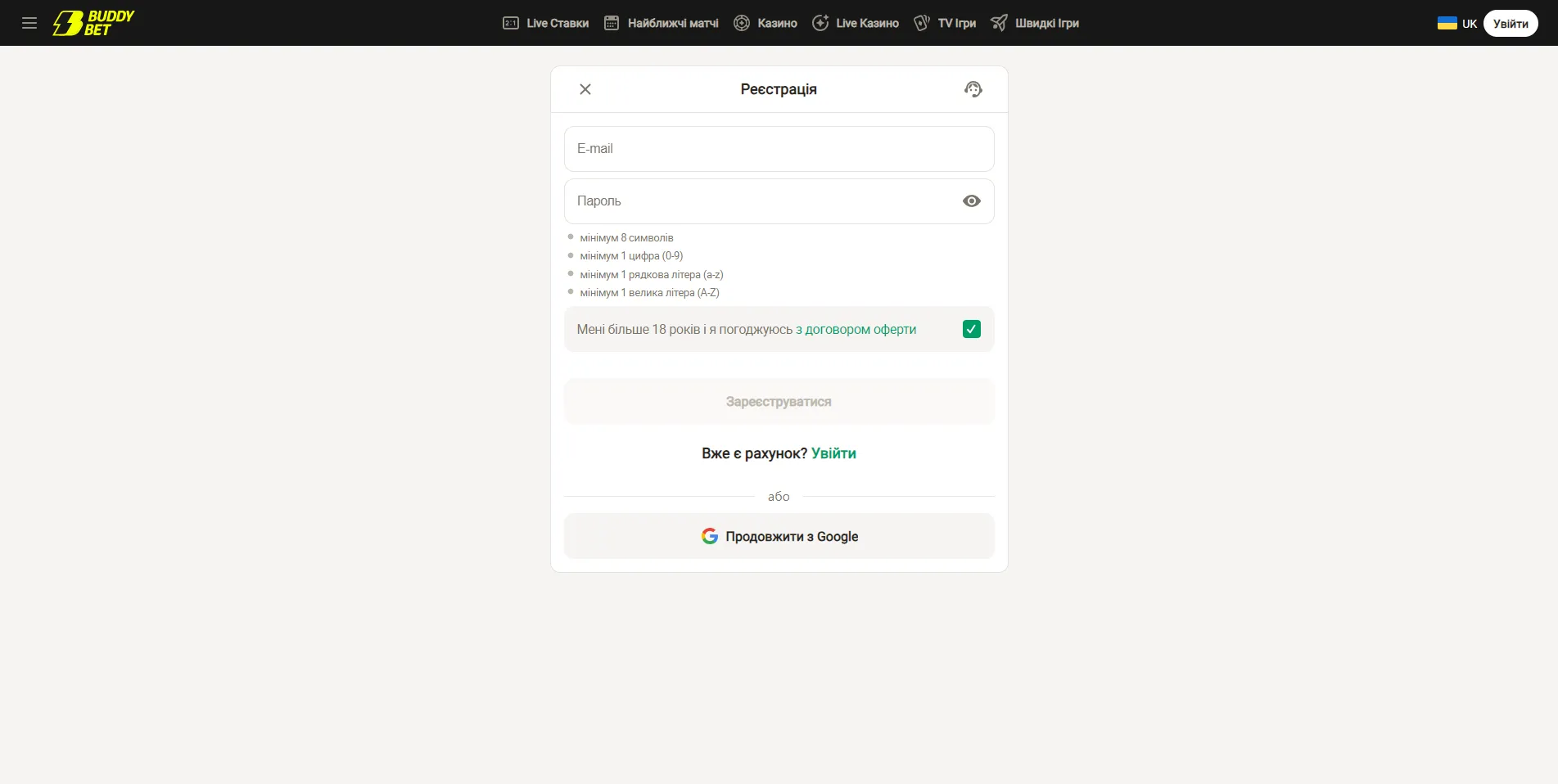

Регистрация на Бадди бет

Беттинг-компания позволяет зарегистрированным пользователям следить за спортивными дисциплинами прямо на сайте букмекера. Для того, чтобы стать обладателем учетной записи важно заполнить соответствующую форму. На официальном сайте найдите кнопку "регистрация" и следуйте подробной инструкции ниже:

- Сперва необходимо ввести адрес электронной почты.

- Далее нужно придумать надежный пароль, вписать в соответствующее поле и сохранить его в недоступном для третьих лиц месте.

- После этого нужно выбрать валюту, в которой вы планируете в будущем делать ставки.

- Также необходимо поставить галочку, в подтверждение, что вам исполнилось 18 лет.

- Завершить создание учетной записи нужно клавишей "зарегистрироваться".

Также пользователям доступен более быстрый метод создания аккаунта. Для этого потребуется наличие профиля в сервисе "Google". После чего нужно выбрать ссылку "Регистрация через Google". Далее откроется дополнительное окно, в котором нужно выбрать учетную запись, которую хотите использовать для регистрации. После этого профиль в букмекерской конторе будет создан автоматически, а пользователю останется внести дополнительные личные данные и пройти верификацию.

Верификация

Чтобы иметь возможность играть и делать ставки без ограничений, а также выводить выигранные средства, нужно пройти проверку личности игрока. Данная процедура создана специально для контроля за соблюдением правил и законов, а именно:

По правилам казино запрещено иметь более одного профиля и благодаря верификации, букмекерская контора контролирует их соблюдение. Причина возникновения такого условия проста: некоторые недобросовестные игроки стремятся создавать дополнительные учетные записи, чтобы повторно воспользоваться бонусами для новичка.

Согласно законодательству Украины, пользователи не достигшие совершеннолетия не могут быть допущены к азартным развлечениям. Возраст проверяется посредством документов пользователя.

Кроме вышеперечисленного беттинг-компания следит, чтобы сайт не использовали с целью отмывания денег. В случае выявления нарушений закона, информация передается в соответствующие службы.

Как пройти верификацию?

Чтобы пройти проверку и начать играть без ограничений, необходимо зайти в личный кабинет и выбрать вкладку "подтверждение учетной записи". В открывшемся разделе будет возможность выбрать способ прохождения проверки: загранпаспорт, паспорт и водительские права. После выбора подходящего варианта, нужно сделать фото следуя инструкции администрации портала и загрузить в специальное поле с помощью кнопки "загрузить фото из галереи". Итог прохождения проверки придет в качестве уведомления.

Провайдеры Buddy.bet

На сайте представлены только лучшие и самые популярные игры категории "казино". Портал дорожит своей репутацией, поэтому проводит тщательный отбор поставщиков игр. Здесь можно поиграть в такие известные слоты как: Gates of Olympus, Hot Fruits 20, Royal Joker: Hold and Win, Royal Coins 2: Hold and Win.

Кроме топовых слотов, на сайте букмекерской конторы можно найти раздел идентичный реальному казино. В отличие от наземного казино у данных развлечений есть значительные преимущества - это отсутствие необходимости выходить из дома и придерживаться дресс-кода. TV игры и Live казино являются новым форматом проведения досуга, благодаря живым дилерам и возможности поддерживать контакт с другими игроками с помощью чата, разработчикам удалось воссоздать очень реалистичную атмосферу наземного игрового зала. А самым главным преимуществом данного вида развлечений является прозрачность. Так как игрок может следить за всем процессом, что исключает вероятность махинаций со стороны казино.

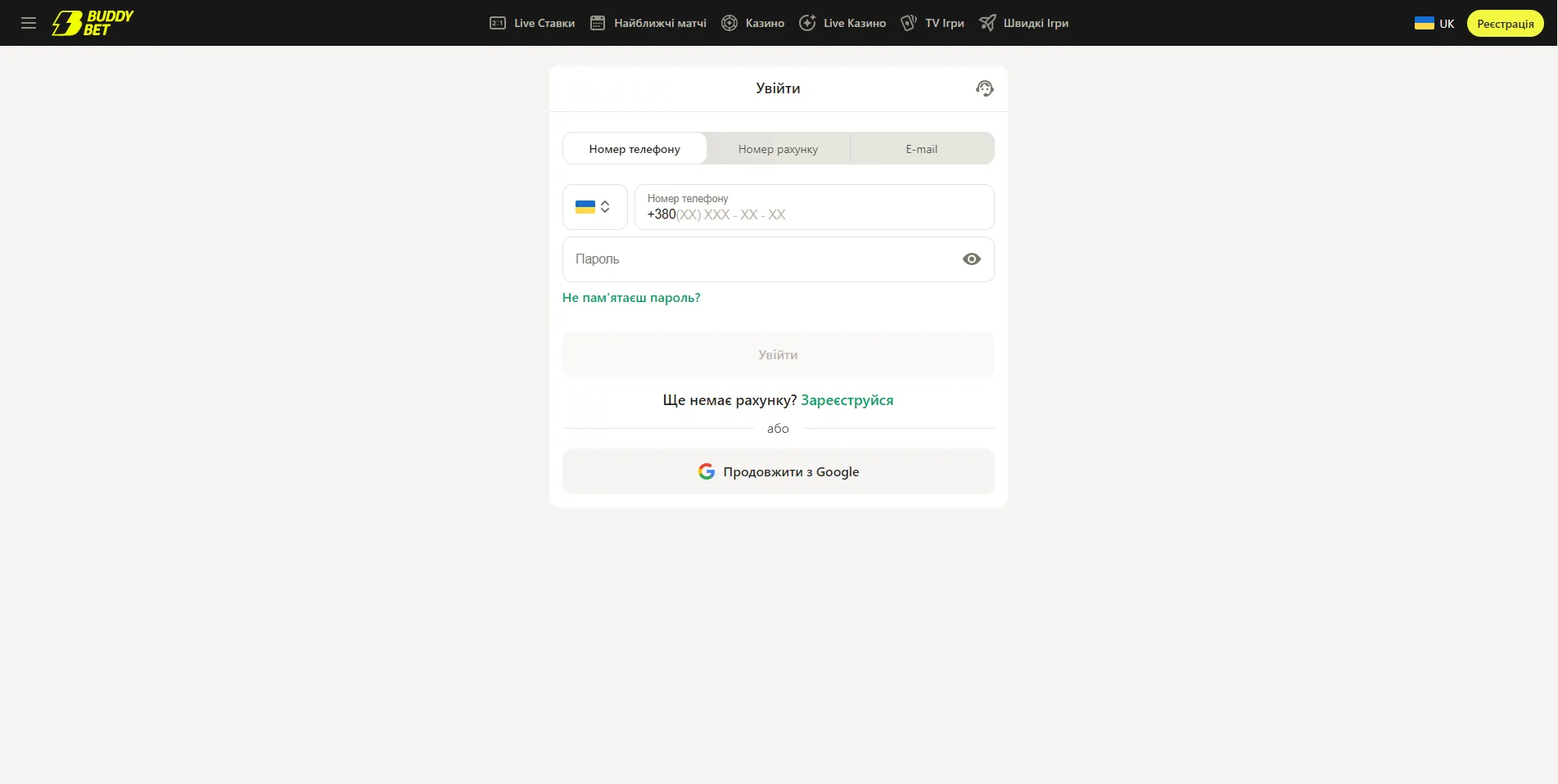

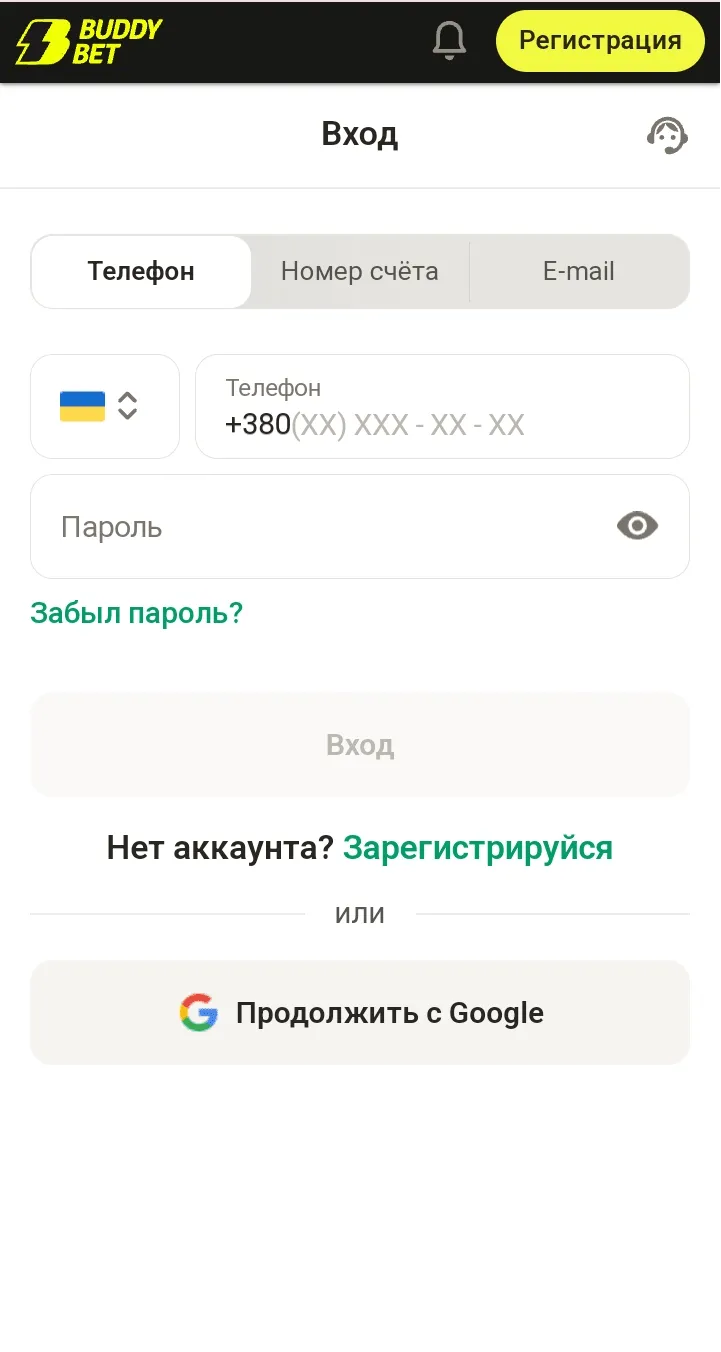

Вход на Buddy

Авторизация на сайте букмекерской конторы открывает доступ к полному функционалу проекта. Войти в личный кабинет можно не только из Украины, но и из любой точки Европы. Для входа потребуются данные, которые были заданы во время регистрации личного аккаунта. Для начала необходимо ввести адрес сайта в браузерную строку, а после загрузки контента рекомендуется следовать инструкции ниже:

- В правом верхнем углу главной страницы, необходимо нажать клавишу "войти".

- Далее откроется дополнительное окно с формой для заполнение.

- В ней нужно ввести данные, отталкиваясь от личного удобства: код страны и номер мобильного телефона, счет игрока или адрес электронной почты.

- После этого потребуется ввести пароль в следующее поле.

- Для окончания процессе авторизации нужно задействовать кнопку "вход".

- Если вы не уверены, что помните необходимые данные, то их можно восстановить используя один из источников связи, указанный при регистрации. Пароль меняется по ссылке "Забыл пароль?".

- Портал доступен не только с компьютера, но и с любого гаджета или мобильного телефона.

- Авторизация через мобильную версию

Для комфорта и возможности использования полного функционала, сайт был разработан адаптивным для всех устройств. Это значит, что при смене гаджета пользователь не почувствует существенной разницы в пользовании услугами беттинг-компании. Портал автоматически подстраивается под параметры устройства и обеспечивает бесперебойную и быструю загрузку всех игр и статистик по спорту. У мобильной версии сайта есть огромное преимущество - это отсутствие необходимости скачивать дополнительные программы. Что позволяет существенно экономить память на устройстве.

Вход в учетную запись с телефона не имеет отличий от других форматов. На главной странице нужно выбрать кнопку "вход" и ввести необходимые данные. Далее контент загрузится автоматически.

Вход с помощью приложения Buddy-Bet

Для ценителей оперативного доступа к важным услугам была разработана отдельная программа. Она представляет собой приложение для операционной системы Android. К сожалению, программное обеспечение для устройств на базе IOS на данный момент находится в разработке. Отдельное приложение дает пользователям массу плюсов:

- беспроблемный доступ к контенту, даже во время блокировки сайта

- быстрая загрузка игр

- оперативное получение важных уведомлений

Чтобы войти в учетную запись с помощью программы, для начала понадобится ее установить. Для этого нужно посетить главную страницу официального сайта и в самом низу нажать кнопку с пометкой "Android". Если загрузка не началась, проверьте настройки своего устройства, сложности порой возникают в случае запрета на установку программ из сторонних источников. Смените настройки и повторите действия.

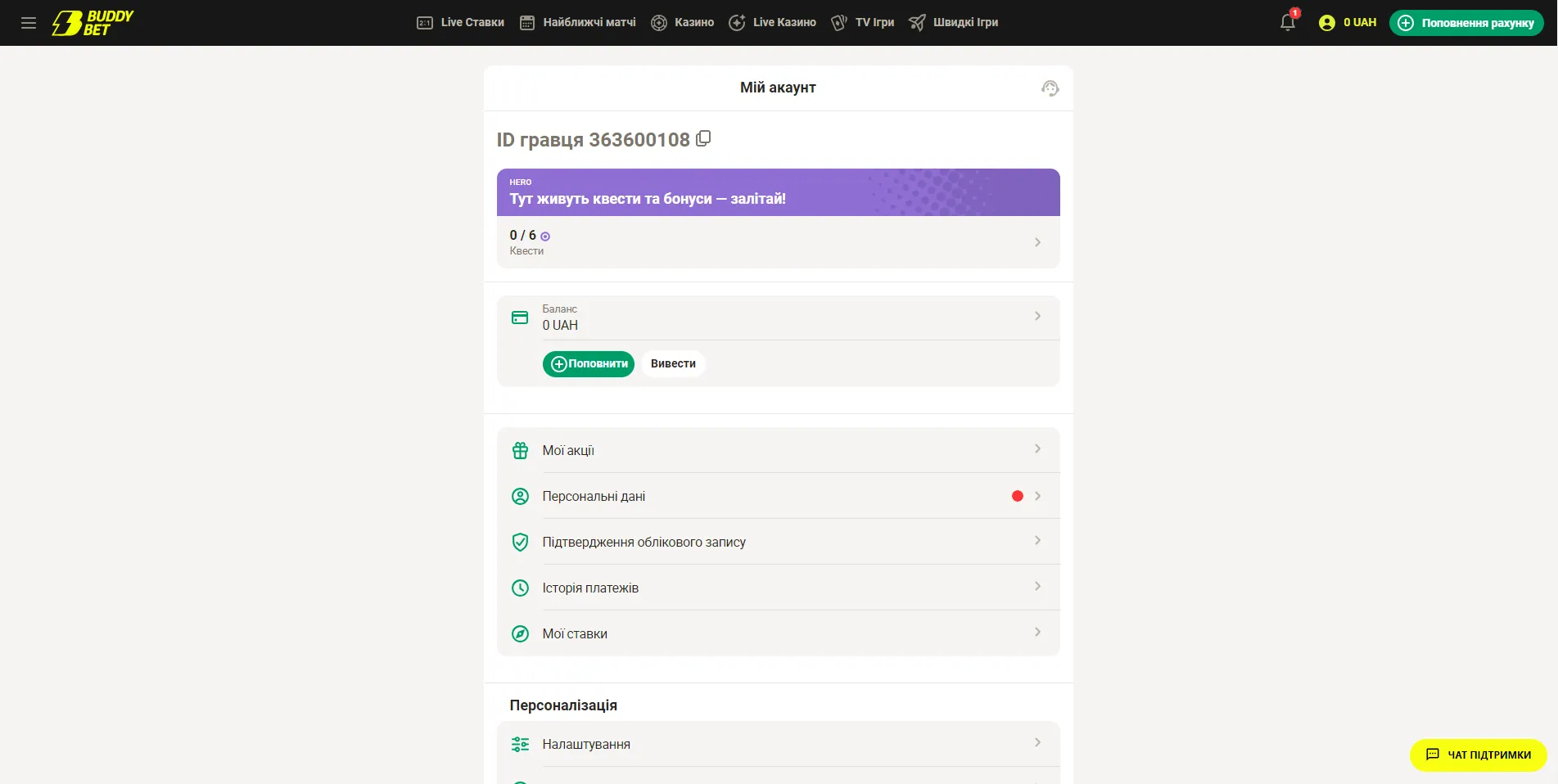

Личный кабинет на Бадди.бет

Учетная запись игрока дает пользователям возможность быстрого доступа к важным разделам портала. Здесь можно наслаждаться любимыми играми, совершать ставки, пополнять счет, выводить деньги и многое другое. Личное меню - это многофункциональная опция, которая обеспечивает удобство и комфорт пользователей, а также экономит время.

Персональные данные

Вы можете внести личную информацию о себе, такую как: номер телефона, имя, фамилию, дату рождения, а также задать страну и город проживания. Кроме того указанный в процессе регистрации e-mail можно изменить, тоже в этом разделе.

Мои акции

Отображает полный список доступных для активации поощрений и уже активных бонусов. Помимо этого раздел позволяет ввести промокод на приз и отслеживать историю полученных преференций.

Финансовая статистика

С помощью данной вкладки можно контролировать все финансовые операции: пополнения, вывод средств, суммы ставок, выигрыши, проигрыши, общую сумму выигрышей и проигрышей, а также размер выведенных денег. Также доступен фильтр данной информации по временному интервалу.

Мои ставки

Через эту категорию игрок отслеживает сделанные ставки, как рассчитанные, так и не рассчитанные.

Настройки

Кроме прочих функций учетной записи, пользователь имеет возможность настроить уведомления, сменить язык сайта, а также выставить настройки спортивных мероприятий для максимального удобства совершения ставок на спорт.

Подтверждение учетной записи

Как и было описано ранее, для полноценного пользования порталом необходимо пройти верификацию. Данная вкладка содержит функции позволяющие подать фото документов на модерацию.

Кроме основных функций профиль игрока содержит данные о квестах. Это специальные задания, по итогу которых можно получить выгодные призы.

Также в личном кабинете игрок имеет возможность получить необходимую помощь. Это касается как игрового контента, так и сложностей со входом, пополнением и выводом средств.

Чтобы связаться с менеджером Baddy-bet необходимо выбрать раздел "помощь и информация", далее перейти в подраздел "служба поддержки", после чего выбрать способ связи и написать свой вопрос. Сотрудники букмекерской конторы работают круглосуточно и владеют всей необходимой информацией для помощи игрокам.

Проблемы со входом на сайт

Бадди в основном доступен по официальной ссылке, но бывают редкие случаи, когда основная ссылка не работает. Это возникает по разным причинам: блокировка провайдером азартных развлечений, техническое обслуживание площадки и прочие сложности. Какой бы не была проблема, решить ее довольно просто, вот самые надежные и доступные варианты:

- Зеркало казино - обеспечивает пользователей альтернативными ссылками, которые дают доступ к развлечениям букмекерской конторы. Получить рабочее зеркало можно обратившись в поддержку или написав менеджеру на странице социальных сетей беттинг-компании.

- Proxy и VPN - Это отдельные программы, которые помогают обойти блокировку благодаря сокрытию реального ip адреса пользователя, подменяя его на другой.

Бонусы

Кроме качественных развлечений и выгодных коэффициентов для ставок, Бадди-бет дарит пользователям множество поощрений.

- Бесплатные вращения - это возможность бесплатных игр на игровых автоматах. Данный бонус можно получить как после регистрации, так и в результате розыгрыша или квеста.

- Квест - является специальным сводом условий, в результате выполнения которых игрок получает тот или иной бонус, чаще всего это возможность сделать ставку бесплатно или бонусные баллы, которые можно обменять на приз.

- Фрибеты - Представляют собой возможность сделать ставку не рискуя личными средствами.

- Промокод - является специальным набором символов, в которых зашифрованы особые поощрения и призы.

Кроме стандартных бонусов, портал разыгрывает ценные призы вроде Playstation 5. Принимать участие в розыгрышах и получать бонусы могут только зарегистрированные игроки. Получить ценные преференции можно на сайте, ознакомившись с разделом "бонусы", помимо этого пользователям периодически приходят уведомления об индивидуальных бонусных предложениях. Также получить подарок от букмекера можно подписавшись на Telegram канал Бадди бет. Там регулярно проходят розыгрыши и акции с ценными поощрениями.

Также на сайте довольно часто проходят соревнования. Они обычно привязаны к конкретным играм, а также сопровождаются несколькими призовыми местами. Обычно наградой за занятое место в турнире является крупный джекпот. Большую часть которого получает главный победитель, а между остальными игроками, которые заняли призовые места, делится остальная сумма, которая варьируется в зависимости от занятого места.